Supaya tidak lebih bayar

Dengan berlakunya Peraturan Pemerintah No. 46 Tahun 2013, banyak Wajib Pajak yang harus menghitung penghasilan hanya 1% saja. Memang ada beberapa Wajib Pajak yang dirugikan dengan ketentuan ini disebabkan tarif flat. Dalam kondisi usaha masih rugi, maka membayar PPh 1% dari omset tentu dianggap tidak adil karena seharusnya malah tidak bayar sama sekali. Masih rugi! Tetapi lebih banyak yang diuntungkan dengan berlakunya Peraturan Pemerintah No. 46 Tahun 2013 karena jika menggunakan ketentuan umum UU PPh, tarif efektif akan lebih besar. Artinya Wajib Pajak ini dapat diskon. Hanya saja ada beberapa ketentuan Pemotongan dan Pemungutan yang tarifnya masih lebih tinggi dari Peraturan Pemerintah No. 46 Tahun 2013. Akibatnya nanti bisa lebih bayar. Nah, bagaimana supaya tidak lebih bayar?

Tanggal 25 September 2013 telah diterbitkan Peraturan Direktur Jenderal Pajak No. PER - 32/PJ/2013 tentang Tata Cara Pembebasan Dari Pemotongan Dan/Atau Pemungutan Pajak Penghasilan Bagi Wajib Pajak Yang Dikenai Pajak Penghasilan Berdasarkan Peraturan Pemerintah Nomor 46 Tahun 2013 Tentang Pajak Penghasilan Atas Penghasilan Dari Usaha Yang Diterima Atau Diperoleh Wajib Pajak Yang Memiliki Peredaran Bruto Tertent. Wajib Pajak yang Memiliki Peredaran Bruto Tertentu yang dikenai Pajak Penghasilan yang bersifat final 1% dapat mengajukan permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan yang tidak bersifat final kepada Direktur Jenderal Pajak.

Pemotongan PPh mana saja yang dapat dimintakan Surat Keterangan Bebas (SKB)? Permohonan SKB diajukan untuk setiap pemotongan dan/atau pemungutan menurut PER - 32/PJ/2013 yaitu:

* Pajak Penghasilan Pasal 21,

* Pajak Penghasilan Pasal 22 dan Pasal 22 impor, dan/atau

* Pajak Penghasilan Pasal 23.

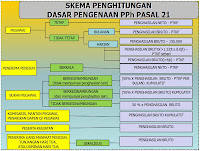

Berikut sedikit uraian tarif dan cara menghitung masing-masing jenis PPh supaya ada gambaran kelebihan pajaknya dibandingkan dengan Peraturan Pemerintah No. 46 Tahun 2013.

Pajak Penghasilan Pasal 21

Ada beberapa Wajib Pajak Orang Pribadi yang bukan pegawai pada saat menerima penghasilan dipotong PPh Pasal 21 oleh pemberi penghasilan. Menurut Peraturan Direktur Jenderal Pajak No. PER-31/PJ/2012 bahwa:

bukan pegawai adalah orang pribadi selain Pegawai Tetap dan Pegawai Tidak Tetap/Tenaga Kerja Lepas yang memperoleh penghasilan dengan nama dan dalam bentuk apapun dari Pemotong PPh Pasal 21 dan/atau PPh Pasal 26 sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan.

Imbalan kepada Bukan Pegawai adalah penghasilan dengan nama dan dalam bentuk apapun yang terutang atau diberikan kepada Bukan Pegawai sehubungan dengan pekerjaan, jasa, atau kegiatan yang dilakukan, antara lain berupa honorarium, komisi, fee, dan penghasilan sejenis lainnya.

Imbalan kepada Bukan Pegawai yang Bersifat Berkesinambungan adalah imbalan kepada Bukan Pegawai yang dibayar atau terutang lebih dari satu kali dalam satu tahun kalender sehubungan dengan pekerjaan, jasa, atau kegiatan.

Atas penghasilan yang diterima bukan pegawai yang menerima imbalan berkesinambungan:

Penghasilan Kena Pajak (PKP) = (50% x Penghasilan Bruto) - PTKP per bulan

PPh Pasal 21 Terutang = Jumlah kumulatif PKP x tarif Pasal 17

Atas penghasilan yang diterima bukan pegawai yang menerima imbalan TIDAK berkesinambungan:

PPh Pasal 21 Terutang = Penghasilan Bruto x 50% x tarif Pasal 17

Pajak Penghasilan Pasal 22

PPh Pasal 22 yang dipotong oleh Bendaharawan Pemerintah dan Kuasa Pengguna Anggaran, serta Badan Usaha Milik Negara berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usahanya.

PPh Pasal 22 terutang = 1,5% x harga pembelian tidak termasuk PPN

PPh Pasal 22 yang dipotong oleh Wajib Pajak Badan atas penjualan barang sangat mewah. Menurt PMK-253/2008, barang yang tergolong sangat mewah yaitu:

a. pesawat udara pribadi dengan harga jual lebih dari Rp20.000,000.000,00 (dua puluh milyar rupiah);

b. kapal pesiar dan sejenisnya dengan- harga jual lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah);

c. rumah beserta tanahnya dengan harga jual atau harga pengalihannya lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah) dan luas bangunan lebih dari 500m2 (lima ratus meter persegi);

d.apartemen, kondominium, dan sejenisnya dengan harga jual atau pengalihannya lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah) dan/ atau luas bangunan lebih dari 400 m2 (empat ratus meter persegi);

e. kendaraan bermotor roda empat pengangkutan orang kurang dari 10 orang berupa sedan, jeep, sport utility vehicle (suv), multi purpose vehicle (mpv), minibus dan sejenisnya dengan harga jual lebih dari Rp5.000.000.000,00 (lima milyar rupiah) dan dengan kapasitas silinder lebih dari 3.000 cc.

Pajak Penghasilan Pasal 22 Impor

Importir API (angka pengenal impor) sebesar 2,5% (dua setengah persen) dari nilai impor, kecuali atas impor kedelai, gandum dan tepung terigu sebesar 0,5% (setengah persen) dari nilai impor;

Importir yang tidak menggunakan Angka Pengenal Impor (API), sebesar 7,5% (tujuh setengah persen) dari nilai impor;

Atas impor yang tidak dikuasai, sebesar 7,5% (tujuh setengah persen) dari harga jual lelang

Pajak Penghasilan Pasal 23

Objejak PPh Pasal 23 dapat dibagi dua:

- passive income, yaitu deviden, bunga, royalti, sewa, dan hadiah

- active income, yaitu jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan, dan jasa lain

Penghasilan yang bersinggungan dengan ketentuan Peraturan Pemerintah No. 46 Tahun 2013 adalah yang penghasilan dari usaha alias active income. Ketentuan Pasal 23 UU PPh menentukan bahwa atas penghasilan tersebut dipotong sebesar 2% oleh pemberi penghasilan.Padahal bisa saja yang dipotong tersebut menghitung PPh terutangnya dengan ketentuan Peraturan Pemerintah No. 46 Tahun 2013 yaitu hanya 1% saja! Akibatnya pada akhir tahun akan lebih bayar. Supaya tidak lebih bayar maka saat menerima penghasilan, tidak perlu dipotong.

Jenis penghasilan yang dipotong 2% yang termasuk usahayaitu:

[1.] Sewa dan penghasilan lain sehubungan dengan penggunaan harta adalah penghasilan yang diterima atau diperoleh sehubungan dengan kesepakatan untuk memberikan hak menggunakan harta selama jangka waktu tertentu baik dengan perjanjian tertulis maupun tidak tertulis sehingga harta tersebut hanya dapat digunakan oleh penerima hak selama jangka waktu yang telah disepakati ;

[2.] Jasa teknik adalah merupakan pemberian jasa dalam bentuk pemberian informasi yang berkenaan dengan pengalaman dalam bidang industri, perdagangan dan ilmu pengetahuan yang dapat meliputi :

a. pemberian informasi dalam pelaksanaan suatu proyek tertentu, seperti pemetaan dan/atau pencarian dengan bantuan gelombang seismik;

b. pemberian informasi dalam pembuatan suatu jenis produk tertentu, seperti pemberian informasi dalam bentuk gambar-gambar, petunjuk produksi, perhitungan-perhitungan dan sebagainya; atau

c. pemberian informasi yang berkaitan dengan pengalaman di bidang manajemen, seperti pemberian informasi melalui pelatihan atau seminar dengan peserta dan materi yang telah ditentukan oleh pengguna jasa.

[3.] Jasa manajemen adalah pemberian jasa dengan ikut serta secara langsung dalam pelaksanaan atau pengelolaan manajemen.

[4.] Jasa konsultan adalah pemberian advice (petunjuk, pertimbangan, atau nasihat) profesional dalam suatu bidang usaha, kegiatan, atau pekerjaan yang dilakukan oleh tenaga ahli atau perkumpulan tenaga ahli, yang tidak disertai dengan keterlibatan langsung para tenaga ahli tersebut dalam pelaksanaannya.

[5.] Jasa Lain, yaitu:

[5.a.] Jasa penilai (appraisal);

[5.b.] Jasa aktuaris;

[5.c.] Jasa akuntansi, pembukuan, dan asestasi laporan keuangan;

[5.d.] Jasa perancang (design);

[5.e.] Jasa pengeboran (drilling) di bidang penambangan minyak dan gas bumi (migas), kecuali yang dilakukan oleh bentuk usaha tetap;

[5.f.] Jasa penunjang di bidang penambangan migas;

[5.g.] Jasa penambangan dan jasa penunjang di bidang penambangan selain migas;

[5.h.] Jasa penunjang di bidang penerbangan dan bandar udara;

[5.i.] Jasa penebangan hutan;

[5.j.] Jasa pengolahan limbah;

[5.k.] Jasa penyedia tenaga kerja outsourcing services;

[5.l.] Jasa perantara dan/atau keagenan;

[5.m.] Jasa di bidang perdagangan surat-surat berharga, kecuali yang dilakukan oleh Bursa Efek, KSEI dan KPEI;

[5.n.] Jasa custodian/penyimpanan/penitipan, kecuai ayng dilakukan oleh KSEI;

[5.o.] Jasa pengisian suara (dubbing) dan/atau sulih suara;

[5.p.] Jasa mixing film;

[5.q.] Jasa sehubungan dengan software komputer, termasuk perawatan, pemeliharaan dan perbaikan;

[5.s.] Jasa instalasi/pemasangan mesin, peralatan, listrik, telepon, air, gas, AC, dan/atau TV kabel, selain yang dilakukan oleh Wajib Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai izin dan/atau sertifikasi sebagai pengusaha konstruksi;

[5.t.] Jasa perawatan/perbaikan/pemeliharaan mesin, perawatan, listrik, telepon, air, gas, AC, TV Kable, alat transportasi/kendaraan dan/atau bangunan selain yang dilakukan oleh Wajib Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai izin dan/atau sertifikasi sebagai pengusaha konstruksi;

[5.u.] Jasa maklon;

[5.v.] Jasa penyelidikan dan keamanan;

[5.w.] Jasa penyelenggara kegiatan atau event organizer;

[5.x.] Jasa pengepakan;

[5.y.] Jasa penyediaan tempat dan / atau waktu dalam media masa, media luar ruang atau media lain untuk penyampaian informasi;

[5.z.] Jasa pembasmian hama;

[5.aa.] Jasa kebersihan atau cleaning service;

[5.ab.] Jasa catering atau tata boga.

Surat Keterangan Bebas

Wajib Pajak yang Memiliki Peredaran Bruto Tertentu yang dikenai Pajak Penghasilan yang bersifat final berdasarkan Peraturan Pemerintah Nomor 46 Tahun 2013 dapat mengajukan permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan yang tidak bersifat final kepada Direktur Jenderal Pajak. Pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan diberikan oleh Direktur Jenderal Pajak melalui Surat Keterangan Bebas yang ditandatangani Kepala Kantor Pelayanan Pajak atas nama Direktur Jenderal Pajak.

Permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan diajukan secara tertulis kepada Kepala Kantor Pelayanan Pajak tempat Wajib Pajak menyampaikan kewajiban Surat Pemberitahuan Tahunan dengan syarat:

[1.] telah menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak sebelum Tahun Pajak diajukan permohonan, untuk Wajib Pajak yang telah terdaftar pada Tahun Pajak sebelum Tahun Pajak diajukannya Surat Keterangan Bebas;

[2.] menyerahkan surat pernyataan yang ditandatangani Wajib Pajak atau kuasa Wajib Pajak yang menyatakan bahwa peredaran bruto usaha yang diterima atau diperoleh termasuk dalam kriteria untuk dikenai Pajak Penghasilan bersifat final disertai lampiran jumlah peredaran bruto setiap bulan sampai dengan bulan sebelum diajukannya Surat Keterangan Bebas, untuk Wajib Pajak yang terdaftar pada Tahun Pajak yang sama dengan Tahun Pajak saat diajukannya Surat Keterangan Bebas;

[3.] menyerahkan dokumen-dokumen pendukung transaksi seperti Surat Perintah Kerja, Surat Keterangan Pemenang Lelang dari Instansi Pemerintah, atau dokumen pendukung sejenis lainnya;

[4.] ditandatangani oleh Wajib Pajak, atau dalam hal permohonan ditandatangani oleh bukan Wajib Pajak harus dilampiri dengan Surat Kuasa Khusus sebagaimana dimaksud dalam Pasal 32 Undang-Undang KUP

Permohonan diajukan untuk setiap pemotongan dan/atau pemungutan Pajak Penghasilan Pasal 21, Pasal 22, Pasal 22 impor, dan/atau Pasal 23. Kepala Kantor Pelayanan Pajak harus menentukan keputusan:

menerima, atau

menolak

permohonan Wajib Pajak dalam jangka waktu 5 (lima) hari kerja sejak permohonan diterima lengkap. Jika lewat dari lima hari kerja belum juga ada keputusan permohonan maka permohonan dianggap diterima. Dan Kepala Kantor Pelayanan Pajak harus menerbitkan Surat Keterangan Bebas.

Satu hal yang mungkin menggembirakan bagi Wajib Pajak dan para petugas di KPP adalah ketentuan bahwa Surat Keterangan Bebas berlaku sampai dengan berakhirnya Tahun Pajak yang bersangkutan. Artinya tidak perlu mengajukan permohonan untuk setiap transaksi. Sekali terbit SKB di tahun yang bersangkutan maka berlaku sampai dengan 31 Desember.

Tanggal 25 September 2013 telah diterbitkan Peraturan Direktur Jenderal Pajak No. PER - 32/PJ/2013 tentang Tata Cara Pembebasan Dari Pemotongan Dan/Atau Pemungutan Pajak Penghasilan Bagi Wajib Pajak Yang Dikenai Pajak Penghasilan Berdasarkan Peraturan Pemerintah Nomor 46 Tahun 2013 Tentang Pajak Penghasilan Atas Penghasilan Dari Usaha Yang Diterima Atau Diperoleh Wajib Pajak Yang Memiliki Peredaran Bruto Tertent. Wajib Pajak yang Memiliki Peredaran Bruto Tertentu yang dikenai Pajak Penghasilan yang bersifat final 1% dapat mengajukan permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan yang tidak bersifat final kepada Direktur Jenderal Pajak.

Pemotongan PPh mana saja yang dapat dimintakan Surat Keterangan Bebas (SKB)? Permohonan SKB diajukan untuk setiap pemotongan dan/atau pemungutan menurut PER - 32/PJ/2013 yaitu:

* Pajak Penghasilan Pasal 21,

* Pajak Penghasilan Pasal 22 dan Pasal 22 impor, dan/atau

* Pajak Penghasilan Pasal 23.

Berikut sedikit uraian tarif dan cara menghitung masing-masing jenis PPh supaya ada gambaran kelebihan pajaknya dibandingkan dengan Peraturan Pemerintah No. 46 Tahun 2013.

Pajak Penghasilan Pasal 21

Ada beberapa Wajib Pajak Orang Pribadi yang bukan pegawai pada saat menerima penghasilan dipotong PPh Pasal 21 oleh pemberi penghasilan. Menurut Peraturan Direktur Jenderal Pajak No. PER-31/PJ/2012 bahwa:

bukan pegawai adalah orang pribadi selain Pegawai Tetap dan Pegawai Tidak Tetap/Tenaga Kerja Lepas yang memperoleh penghasilan dengan nama dan dalam bentuk apapun dari Pemotong PPh Pasal 21 dan/atau PPh Pasal 26 sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan.

Imbalan kepada Bukan Pegawai adalah penghasilan dengan nama dan dalam bentuk apapun yang terutang atau diberikan kepada Bukan Pegawai sehubungan dengan pekerjaan, jasa, atau kegiatan yang dilakukan, antara lain berupa honorarium, komisi, fee, dan penghasilan sejenis lainnya.

Imbalan kepada Bukan Pegawai yang Bersifat Berkesinambungan adalah imbalan kepada Bukan Pegawai yang dibayar atau terutang lebih dari satu kali dalam satu tahun kalender sehubungan dengan pekerjaan, jasa, atau kegiatan.

Atas penghasilan yang diterima bukan pegawai yang menerima imbalan berkesinambungan:

Penghasilan Kena Pajak (PKP) = (50% x Penghasilan Bruto) - PTKP per bulan

PPh Pasal 21 Terutang = Jumlah kumulatif PKP x tarif Pasal 17

Atas penghasilan yang diterima bukan pegawai yang menerima imbalan TIDAK berkesinambungan:

PPh Pasal 21 Terutang = Penghasilan Bruto x 50% x tarif Pasal 17

Pajak Penghasilan Pasal 22

PPh Pasal 22 yang dipotong oleh Bendaharawan Pemerintah dan Kuasa Pengguna Anggaran, serta Badan Usaha Milik Negara berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usahanya.

PPh Pasal 22 terutang = 1,5% x harga pembelian tidak termasuk PPN

PPh Pasal 22 yang dipotong oleh Wajib Pajak Badan atas penjualan barang sangat mewah. Menurt PMK-253/2008, barang yang tergolong sangat mewah yaitu:

a. pesawat udara pribadi dengan harga jual lebih dari Rp20.000,000.000,00 (dua puluh milyar rupiah);

b. kapal pesiar dan sejenisnya dengan- harga jual lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah);

c. rumah beserta tanahnya dengan harga jual atau harga pengalihannya lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah) dan luas bangunan lebih dari 500m2 (lima ratus meter persegi);

d.apartemen, kondominium, dan sejenisnya dengan harga jual atau pengalihannya lebih dari Rp10.000.000.000,00 (sepuluh milyar rupiah) dan/ atau luas bangunan lebih dari 400 m2 (empat ratus meter persegi);

e. kendaraan bermotor roda empat pengangkutan orang kurang dari 10 orang berupa sedan, jeep, sport utility vehicle (suv), multi purpose vehicle (mpv), minibus dan sejenisnya dengan harga jual lebih dari Rp5.000.000.000,00 (lima milyar rupiah) dan dengan kapasitas silinder lebih dari 3.000 cc.

Pajak Penghasilan Pasal 22 Impor

Importir API (angka pengenal impor) sebesar 2,5% (dua setengah persen) dari nilai impor, kecuali atas impor kedelai, gandum dan tepung terigu sebesar 0,5% (setengah persen) dari nilai impor;

Importir yang tidak menggunakan Angka Pengenal Impor (API), sebesar 7,5% (tujuh setengah persen) dari nilai impor;

Atas impor yang tidak dikuasai, sebesar 7,5% (tujuh setengah persen) dari harga jual lelang

Pajak Penghasilan Pasal 23

Objejak PPh Pasal 23 dapat dibagi dua:

- passive income, yaitu deviden, bunga, royalti, sewa, dan hadiah

- active income, yaitu jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan, dan jasa lain

Penghasilan yang bersinggungan dengan ketentuan Peraturan Pemerintah No. 46 Tahun 2013 adalah yang penghasilan dari usaha alias active income. Ketentuan Pasal 23 UU PPh menentukan bahwa atas penghasilan tersebut dipotong sebesar 2% oleh pemberi penghasilan.Padahal bisa saja yang dipotong tersebut menghitung PPh terutangnya dengan ketentuan Peraturan Pemerintah No. 46 Tahun 2013 yaitu hanya 1% saja! Akibatnya pada akhir tahun akan lebih bayar. Supaya tidak lebih bayar maka saat menerima penghasilan, tidak perlu dipotong.

Jenis penghasilan yang dipotong 2% yang termasuk usahayaitu:

[1.] Sewa dan penghasilan lain sehubungan dengan penggunaan harta adalah penghasilan yang diterima atau diperoleh sehubungan dengan kesepakatan untuk memberikan hak menggunakan harta selama jangka waktu tertentu baik dengan perjanjian tertulis maupun tidak tertulis sehingga harta tersebut hanya dapat digunakan oleh penerima hak selama jangka waktu yang telah disepakati ;

[2.] Jasa teknik adalah merupakan pemberian jasa dalam bentuk pemberian informasi yang berkenaan dengan pengalaman dalam bidang industri, perdagangan dan ilmu pengetahuan yang dapat meliputi :

a. pemberian informasi dalam pelaksanaan suatu proyek tertentu, seperti pemetaan dan/atau pencarian dengan bantuan gelombang seismik;

b. pemberian informasi dalam pembuatan suatu jenis produk tertentu, seperti pemberian informasi dalam bentuk gambar-gambar, petunjuk produksi, perhitungan-perhitungan dan sebagainya; atau

c. pemberian informasi yang berkaitan dengan pengalaman di bidang manajemen, seperti pemberian informasi melalui pelatihan atau seminar dengan peserta dan materi yang telah ditentukan oleh pengguna jasa.

[3.] Jasa manajemen adalah pemberian jasa dengan ikut serta secara langsung dalam pelaksanaan atau pengelolaan manajemen.

[4.] Jasa konsultan adalah pemberian advice (petunjuk, pertimbangan, atau nasihat) profesional dalam suatu bidang usaha, kegiatan, atau pekerjaan yang dilakukan oleh tenaga ahli atau perkumpulan tenaga ahli, yang tidak disertai dengan keterlibatan langsung para tenaga ahli tersebut dalam pelaksanaannya.

[5.] Jasa Lain, yaitu:

[5.a.] Jasa penilai (appraisal);

[5.b.] Jasa aktuaris;

[5.c.] Jasa akuntansi, pembukuan, dan asestasi laporan keuangan;

[5.d.] Jasa perancang (design);

[5.e.] Jasa pengeboran (drilling) di bidang penambangan minyak dan gas bumi (migas), kecuali yang dilakukan oleh bentuk usaha tetap;

[5.f.] Jasa penunjang di bidang penambangan migas;

[5.g.] Jasa penambangan dan jasa penunjang di bidang penambangan selain migas;

[5.h.] Jasa penunjang di bidang penerbangan dan bandar udara;

[5.i.] Jasa penebangan hutan;

[5.j.] Jasa pengolahan limbah;

[5.k.] Jasa penyedia tenaga kerja outsourcing services;

[5.l.] Jasa perantara dan/atau keagenan;

[5.m.] Jasa di bidang perdagangan surat-surat berharga, kecuali yang dilakukan oleh Bursa Efek, KSEI dan KPEI;

[5.n.] Jasa custodian/penyimpanan/penitipan, kecuai ayng dilakukan oleh KSEI;

[5.o.] Jasa pengisian suara (dubbing) dan/atau sulih suara;

[5.p.] Jasa mixing film;

[5.q.] Jasa sehubungan dengan software komputer, termasuk perawatan, pemeliharaan dan perbaikan;

[5.s.] Jasa instalasi/pemasangan mesin, peralatan, listrik, telepon, air, gas, AC, dan/atau TV kabel, selain yang dilakukan oleh Wajib Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai izin dan/atau sertifikasi sebagai pengusaha konstruksi;

[5.t.] Jasa perawatan/perbaikan/pemeliharaan mesin, perawatan, listrik, telepon, air, gas, AC, TV Kable, alat transportasi/kendaraan dan/atau bangunan selain yang dilakukan oleh Wajib Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai izin dan/atau sertifikasi sebagai pengusaha konstruksi;

[5.u.] Jasa maklon;

[5.v.] Jasa penyelidikan dan keamanan;

[5.w.] Jasa penyelenggara kegiatan atau event organizer;

[5.x.] Jasa pengepakan;

[5.y.] Jasa penyediaan tempat dan / atau waktu dalam media masa, media luar ruang atau media lain untuk penyampaian informasi;

[5.z.] Jasa pembasmian hama;

[5.aa.] Jasa kebersihan atau cleaning service;

[5.ab.] Jasa catering atau tata boga.

Surat Keterangan Bebas

Wajib Pajak yang Memiliki Peredaran Bruto Tertentu yang dikenai Pajak Penghasilan yang bersifat final berdasarkan Peraturan Pemerintah Nomor 46 Tahun 2013 dapat mengajukan permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan yang tidak bersifat final kepada Direktur Jenderal Pajak. Pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan diberikan oleh Direktur Jenderal Pajak melalui Surat Keterangan Bebas yang ditandatangani Kepala Kantor Pelayanan Pajak atas nama Direktur Jenderal Pajak.

Permohonan pembebasan dari pemotongan dan/atau pemungutan Pajak Penghasilan diajukan secara tertulis kepada Kepala Kantor Pelayanan Pajak tempat Wajib Pajak menyampaikan kewajiban Surat Pemberitahuan Tahunan dengan syarat:

[1.] telah menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak sebelum Tahun Pajak diajukan permohonan, untuk Wajib Pajak yang telah terdaftar pada Tahun Pajak sebelum Tahun Pajak diajukannya Surat Keterangan Bebas;

[2.] menyerahkan surat pernyataan yang ditandatangani Wajib Pajak atau kuasa Wajib Pajak yang menyatakan bahwa peredaran bruto usaha yang diterima atau diperoleh termasuk dalam kriteria untuk dikenai Pajak Penghasilan bersifat final disertai lampiran jumlah peredaran bruto setiap bulan sampai dengan bulan sebelum diajukannya Surat Keterangan Bebas, untuk Wajib Pajak yang terdaftar pada Tahun Pajak yang sama dengan Tahun Pajak saat diajukannya Surat Keterangan Bebas;

[3.] menyerahkan dokumen-dokumen pendukung transaksi seperti Surat Perintah Kerja, Surat Keterangan Pemenang Lelang dari Instansi Pemerintah, atau dokumen pendukung sejenis lainnya;

[4.] ditandatangani oleh Wajib Pajak, atau dalam hal permohonan ditandatangani oleh bukan Wajib Pajak harus dilampiri dengan Surat Kuasa Khusus sebagaimana dimaksud dalam Pasal 32 Undang-Undang KUP

Permohonan diajukan untuk setiap pemotongan dan/atau pemungutan Pajak Penghasilan Pasal 21, Pasal 22, Pasal 22 impor, dan/atau Pasal 23. Kepala Kantor Pelayanan Pajak harus menentukan keputusan:

menerima, atau

menolak

permohonan Wajib Pajak dalam jangka waktu 5 (lima) hari kerja sejak permohonan diterima lengkap. Jika lewat dari lima hari kerja belum juga ada keputusan permohonan maka permohonan dianggap diterima. Dan Kepala Kantor Pelayanan Pajak harus menerbitkan Surat Keterangan Bebas.

Satu hal yang mungkin menggembirakan bagi Wajib Pajak dan para petugas di KPP adalah ketentuan bahwa Surat Keterangan Bebas berlaku sampai dengan berakhirnya Tahun Pajak yang bersangkutan. Artinya tidak perlu mengajukan permohonan untuk setiap transaksi. Sekali terbit SKB di tahun yang bersangkutan maka berlaku sampai dengan 31 Desember.

Komentar

Saya ada pertanyaan Pak, bagaimana jika mulai bulan Juli 2013, pihak pemberi penghasilan masih tetap melakukan pemotongan sebesar 2% (Pph 23). Perhitugan akhirnya akan terjadi lebih bayar.

Apakah lebih bayar Juli-Des 2013 ini masih bisa direstitusikan?

Terima kasih.

silakan wajib pajak pilih yang cocok.

tetapi lebih bayar adalah hak.

seperti mencoblos pemilu kemarin heheheh :D

boleh coblos boleh pula golput.

saya kemarin golput.

saya menggunakan hak saya untuk tidak memilih.

sekali lagi,

lebih bayar adalah hak.

boleh dimintakan resitusi, boleh juga tida

jika memilih restitusi maka kreditkan semua kredit pajak atau gunakan semua hak wajib pajak.

tetapi jika memilih tidak restitusi, samakan atau sesuaikan kredit pajak dengan pajak terutang sehingga nihil.

dengan PPh final maka tidak ada PTKP.

PTKP adalah faktor pengurang untuk mencari penghasilan neto.

sedangkan PPh final tidak perlu mencari penghasilan neto.

PPh final langsung mengkalikan tarif dengan penghasilan bruto.

Tadi siang saya diskusi dengan klien saya, posisi dia adalah pemberi penghasilan.

Saya bertanya bagaimana kebijakan perusahaan dengan adanya PP no. 46 ini. Apakah di tahun 2014 ini tetap ada pemotongan pajak Pph pasal 23.

Lalu dia menjawab Pph 23 itu digunakan utk kepentingan pemberi penghasilan, tdk ada hubungan dengan omzet saya. Jadi walaupun sudah dipotong Pph 23 sebesar 2%, saya tetap harus membayar pajak PP 46 sebesar 1% dari omzet.

Benarkah itu Pak? Berarti saya membayar pajak total sebesar 3% ya? 2% dari Pph pasal 23 dan PP 46 sebesar 1%?

Lalu sebenarnya PP 46 ini diambil dari omzet saya sebelum dipotong Pph 23, atau sesudah dipotong Pph 23?

Terima kasih sebelumnya...

terimakasih sebelumnya