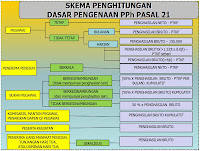

Contoh Pemotongan PPh Atas Penjualan Saham yang Dimiliki Wajib Pajak Luar Negeri

SOAL: Wow

Way Co. (perusahaan di Cina) adalah salah satu pemegang saham PT Indonat. Wow

Way Co. di bulan Januari 2013 menjual saham yang dimilikinya di PT

Indonat kepada PT Holdindo (perusahaan di Indonesia) senilai Rp5.000.000.000,00

dan kepada Tematek Co. (perusahaan di Malaysia) senilai Rp20.000.000.000,00.

Bagaimana kewajiban pemotongan atau pemungutan PPh terkait

transaksi tersebut?

JAWAB:

Penghasilan dari penjualan saham

Perseroan Terbatas dalam negeri yang diperoleh Wajib Pajak luar negeri selain

Bentuk Usaha Tetap (BUT) dipotong pajak sebesar

20 % x 25 % atau 5 % (lima persen) dari harga jual.

Perseroan Terbatas dalam negeri

tersebut adalah Perseroan Terbatas yang:

- sahamnya diperjualbelikan oleh pemegang saham yang berstatus Wajib Pajak luar negeri; dan

- tidak berstatus sebagai Emiten atau Perusahaan Publik.

Pemotong PPh Pasal 26 ini adalah

pembeli yang ditunjuk sebagai pemotong pajak. Dalam hal pembelinya adalah WPLN, maka yang ditunjuk sebagai pemungut

pajak adalah Perseroan.

Bagi pemegang saham Wajib Pajak luar

negeri yang berkedudukan di negara-negara yang telah mempunyai P3B dengan

Indonesia, maka pemotongan PPh Pasal 26 hanya dilakukan apabila berdasarkan P3B

yang berlaku, hak pemajakannya ada di Indonesia.

Kewajiban Pemotongan PPh Pasal 26 PT

Holdindo adalah:

- PT Holdindo memotong PPh Pasal 26 sebesar Rp250.000.000,00 (20% x 25% x Rp5.000.000.000,00) atas penghasilan dari penjualan saham yang dibayarkan kepada Wow Way Co;

- menyetor PPh Pasal 26 yang telah dipotong atas pengalihan saham tersebut paling lambat tanggal 11 Februari 2013;

- melaporkan PPh Pasal 26 menggunakan SPT Masa PPh Pasal 23/26 masa pajak Januari 2013 paling lambat tanggal 20 Februari 2013.

Kewajiban Pemungutan PPh Pasal 26

oleh PT Indonat adalah sebagai berikut:

- PT Indonat memungut PPh Pasal 26 sebesar Rp1.000.000.000,00 (20% x 25% x Rp20.000.000.000,00) atas penghasilan dari penjualan saham yang dibayar oleh Tematek Co. kepada Wow Way Co;

- menyetor PPh Pasal 26 yang telah dipungut atas pengalihan saham tersebut paling lambat tanggal 11 Februari 2013;

- melaporkan PPh Pasal 26 menggunakan SPT Masa PPh Pasal 23/26 masa pajak Januari 2013 paling lambat tanggal 20 Februari 2013.

Catatan:

PT Holdindo merupakan pembeli saham. Ia membeli saham dari Wow Way Co yang merupakan subjek pajak luar negeri. Dari produk hukum Indonesia tidak dapat mengikat subjek pajak luar negeri, maka kewajiban perpajakannya dibebankan kepada subjek pajak dalam negeri. Dalam hal ini adalah PT Holdindo yang diwajibkan memotong PPh Pasal 26.

Sedangkan PT Indonat sebenarnya tidak terlibat dalam transaksi ini. PT Indonat sebagai asset yang dimiliki oleh subjek pajak luar negeri. Kepemilikan asset ini diperjualbelikan antara subjek pajak luar neger (Wow Way Co) dengan pembeli subjek pajak luar negeri (Tematek Co).

Karena penjual dan pembeli sama-sama subjek pajak luar negeri, maka peraturan di Indonesia mewajibkan kepada si "asset" untuk memungut PPh. PT Indonat memungut PPh Pasal 26 sebesar Rp1.000.000.000,00 atas penjualan saham yang dibayar oleh Tematek Co. kepada Wow Way Co.

Komentar

jika dijual di bursa maka nanti dipotong secara otomatis.

Bagaimana skema diatas (saya ambil contoh untuk WWC ke Tematek) dalam hal keduanya intercompany ?

walaupun keduanya intercompany, jika kedua sama-sama berstatus subjek pajak luar negeri maka kewajibannya tetap sama.

permasalahan di kasus ini adalah pembeli dan penerima penghasilan berstatus subjek pajak luar negeri. Sedangkan aset berada di dalam negeri.

sebagai pihak yang "diperjual belikan" maka pada saat jual, otoritas pajak Indonesia melihat bahwa aset yang di Indonesia sebagai sumber penghasilan.

Apakah 5% diatas juga sama bisa di"0" kan dengan form DGT ?

Apakah juga ada syarat misalkan :

- pemilik saham 1 95%

- pemilik saham 2 5%

Lalu pemilik saham 1 menjual ke pemilik saham 2.

Mohon pencerahan

Mksh

jika memang diatur dalam tax treaty terkait hal diatas (penjualan fixed asset) maka bisa digunakan tax treaty.

apakah jadi 0%? yang pasti harus baca tax treaty dulu. karena isi tax treaty beda-beda

Jika tax treaty mengatur penjualan asset ini, maka kita bisa gunakan tax treaty